中金:新能源汽车购置环节补贴政策落地

4月23日,四部委(财政部、工信部、科技部、发改委)发布《关于完善新能源汽车推广应用财政补贴政策的通知》[1],明确了2020年新能源汽车推广补贴方案及产品技术要求,确定将新能源车购置补贴延长至2022年底,2020年乘用车退坡约10%,客车及公共领域用车不退,技术指标整体不变,年补贴上限为200万辆,符合市场预期。

延长补贴期限,放缓退坡节奏,细节上对长续航、低能耗车辆更为倾斜

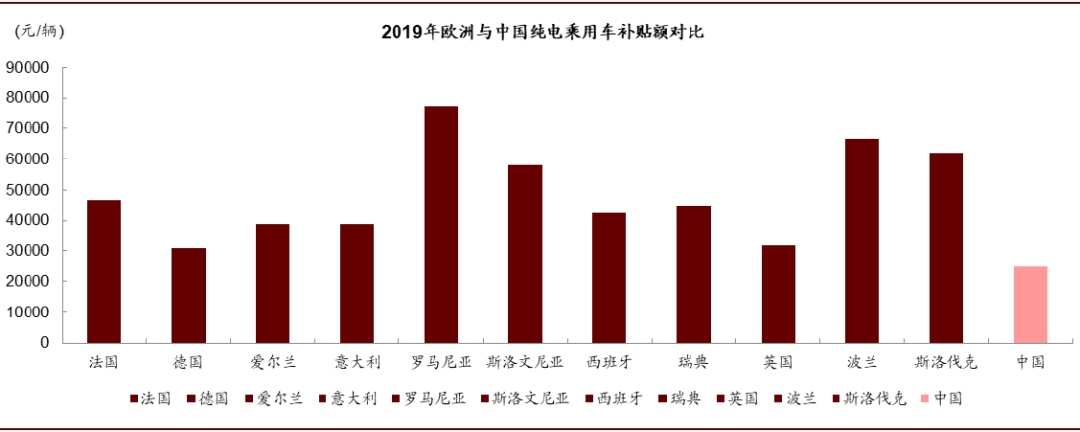

2020版新能源乘用车补贴标准退坡约10%,而营运及公务车辆补贴不变,整体退坡节奏放缓。政策对续航和能耗的门槛提升,体现了政策倾斜方向。设立三个月的过渡期,期间低续航高能耗车辆补贴减半。文件对2021-2022年补贴退坡幅度进行指引,我们认为有利于稳定市场主体预期。此外,我们认为补贴新政落地有望坚定中长期新能源车发展道路,缓解产业链的价格博弈压力,推动新能源车市场2Q20在疫情缓和下重归增长通道。同时,我国确定新能源车补贴的延长,在时间维度上与新能源激励持续加码的欧洲形成统一,政策铺路需求回暖,新能源车全球增长的确定性进一步落地并强化。

图表: 2020年新能源汽车补贴能耗门槛提升

资料来源:财政部,全国标准信息网,中金公司研究部

图表:中国与欧洲主要国家新能源车激励政策对比

资料来源:ACEA,EV-sales,InsideEVs,中金公司研究部

图表:中国及欧洲部分国家纯电乘用车购置补贴对比(2019年)

资料来源:ACEA,各国政府官网,Wikipedia,中金公司研究部

注1:部分国家为根据售价的浮动补贴,这里使用浮动的上限值。

注2:中国使用不考虑乘数下的纯电单车最高补贴额。

新增售价要求,鼓励换电模式

本次政策新增规定被补贴新能源乘用车的补贴前售价须在30万元(含)以下。我们认为对高售价车型影响较小,对售价在30万左右的车型负面影响大。我们认为相关车企大概率将会在年中采取降低车辆的补贴前指导价。在本次政策下,换电模式受到鼓励,蔚来汽车的补贴将不受到影响。我们预计该举措将促使部分车型脱离补贴专注高端化,略高于30万的车型强化降本实现降价以获得补贴,均利好于限牌城市及高购买力人群需求的释放。燃料电池汽车由全国性购置补贴转换为区域性示范发展。

图表: 指导价在30万附近的新能源车梳理

资料来源:汽车之家,中金公司研究部

市场引导叠加行政规定,预计公共交通和公务用车销量占比将有提升

本次补贴政策为了加快公共交通领域汽车电动化,营运及公务车辆补贴不退坡。目前我国新能源客车的新车销售渗透率已经达到了45%左右的水平,但在道路客运等方向还有提升的空间。同时,本次政策特别提出加大政府在新能源汽车采购力度,我们认为2020-2022年公务用车中新能源车渗透率将会提升较快。

图表: 新能源客车渗透率目前在45%附近

资料来源:中国客车统计信息网,中汽协,中金公司研究部

以奖代补、自上而下,实现区域产业链集群统筹发展

针对燃料电池汽车,新补贴政策调整补贴方式,以区域作为补贴对象。我们认为这样更能够发挥我国氢源分布区域性的特征,以现有的3+1氢燃料产业链集群(华东、华北、中南和四川)为示范区域,着力发展上下游产业链,以地方政府作为旗手统筹规划,形成基础设施、零部件和车企联动,更加利好产业链整体的快速发展。

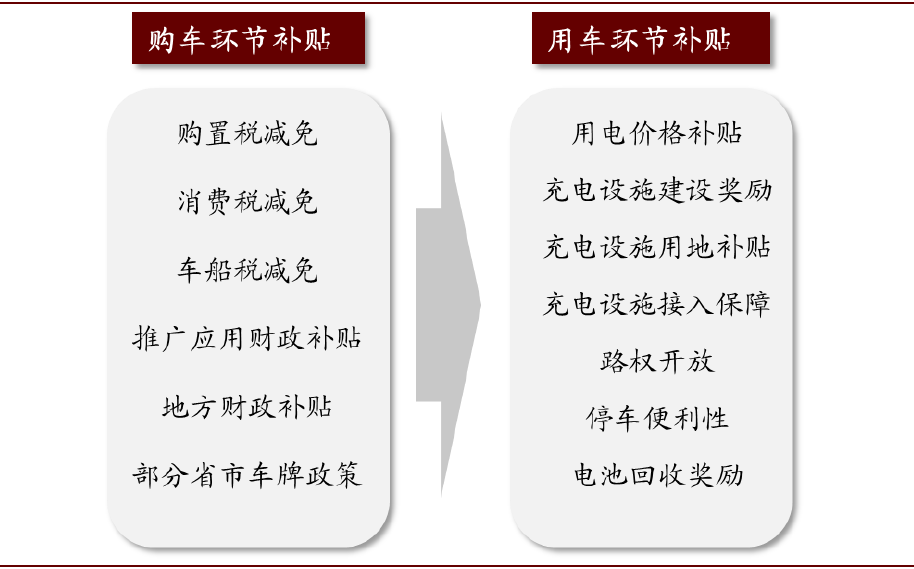

建议增大新能源车使用环节扶持力度

一季度,国家和地方密集出台了一系列政策,包含增加牌照指标、以旧换新补贴等。但是考虑到燃油车消费刺激政策频出,边际上对新能源车消费有挤出效应,我们建议在使用环节增大对新能源汽车的扶持力度。

图表: 新能源汽车补贴转换路径

资料来源:中金公司研究部

我们更新预测2020年中国新能源汽车销量100-105万辆。考虑到新增补贴前售价不超过30万的门槛线,会倒逼包括特斯拉Model3在内的众多品牌在年中降低售价,加速零部件国产化率提升,并由降价带来新增订单提速的正向循环。换电模式长期来看可以实现车辆和电池的价值分离,使购买成本显著下降、市场进一步打开,近期受到政策扶持力度增大。为加快公共交通领域电气化率,城市公交、道路客运等车辆2020年补贴不退坡,我们预计年末将出现抢装高峰。

我们认为,还有以下三点值得重点关注:

1、 我们测算,2020-2022年补贴财政支出额将维持稳定。基于我们对2020/2021/2022年新能源车销量的预期,不考虑申报核减下,测算补贴总额为258/257/242亿元,较2019年273亿元的测算额有所下降,整体维持稳定。不同情景下2020-2022各年的补贴支出区间为200-300亿元。

图表: 我们测算,在中性销量预期下,2020-2022年整体补贴支出将维持稳定

资料来源:工信部,财政部,节能网,中汽协,中金公司研究部

2、 产业链价格博弈有望缓解,乘用车中枢车级能耗要求提升。受疫情冲击下的需求疲弱及之前政策不确定性影响,1Q20三元锂电价格已同比下降24%。补贴落地同时过渡期并无明显补贴波动下,我们预期全年向后锂电价格将整体企稳,并带动产业链价格博弈缓解,缓和各环节企业运营压力,促进各环节专注于降本与高镍锂电相关材料的发展。此外,补贴新政下,A/A+级车型的能耗门槛将较2019年提升3-7%(0.8/1倍补贴乘数下),推动多维度降本。

图表: 我们认为动力电池短期进一步大幅降价的压力得到纾解

资料来源:GGII,CIAPS,财政部、工信部、科技部、发改委,中金公司研究部

3、 公共领域获三重支撑,2B类新能源车有望支撑2020年基础需求。新政强调将强化新能源汽车政府采购力度、各类公共领域新能源车补贴不退坡、并推动落实新能源车路权的放开与柴油货车的治理,三重支撑下,我们认为2020年公共领域2B类的新能源车需求可获得支撑。

图表: 2017年各类公共领域新能源车销量占总市场销量的比重

资料来源:中汽中心,中金公司研究部

资料来源:节能网,中金公司研究部

目前新能源车板块整体估值进入相对合理区间,具备中线吸引力,当前时点政策底明确,具体补贴细则和相关扶持政策会更加积极,二季度是最好的布局时机。

风险

全球新能源车增长大幅不及预期,公共领域电动车推广不及预期。

本文来自中金点睛 ,版权归原作者所有。文章观点仅代表作者本人,不代表本站立场。若内容涉及投资建议,仅供参考切勿作为投资依据。(若存在内容、版权或其它问题,请联系:kf@51baogao.cn)