新冠疫情对中国汽车市场的影响 预测2020年中国乘用车销量下滑12.5%

中金:新冠疫情对中国车市的影响

来源:中金点睛

我们认为本轮国内疫情已经对车市造成了既快且深的影响,全年需求下滑可能与历次金融危机时期的日本相仿;而海外疫情仍在快速升温,汽车产业链由于链条长、范围广、透明度低,我们预计海外企业停工减产将给复工情况较好的国内汽车生产带来供给端限制,也给国内的零部件带来出口压力。我们预计2020年中国乘用车销量降幅在12.5%左右。具体分析如下:

疫情对整车需求的冲击:因地而异,预计对中国影响较海外缓和

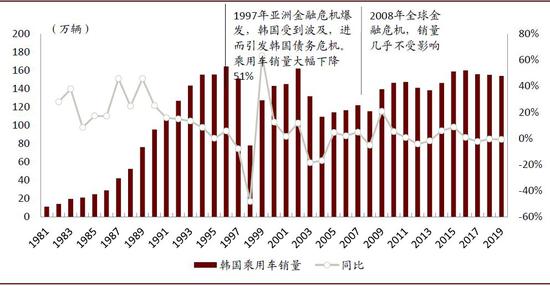

历次金融危机中日本车市稳定性高于美韩(97年韩国乘用车销量大幅下滑50%,08年美国乘用车销量连续2年降幅在20%左右,而日本乘用车降幅均小于10%)。从失业率指标看,2009年美国的季调后失业率从5%的水平大幅提升,最高触及10%,1999年韩国失业率从均值4%的水平大幅提升至7%,但日本失业率一直保持相对稳定,1999/2008年最高仅提升至5.5%。我们认为较为稳定的就业环境帮助日本稳住了消费的信心。

图表: 日本乘用车销量及同比增速

资料来源:CEIC,中金公司研究部

图表: 韩国乘用车销量及同比增速

资料来源:CEIC,中金公司研究部

图表: 美国乘用车销量及同比增速

资料来源:CEIC,中金公司研究部

从传导链条、当前国内外经济环境来看,对于海外市场,我们认为当前情况与2008年的美国相似;而对于中国市场,尤其是乘用车需求的实际影响可能更接近1997年和2008年的日本。

此次影响,我们认为对海外市场影响跟次贷危机相似,以美国为代表的海外市场,企业杠杆率持续提升、在高位。而对国内市场,疫情已经基本得到控制,短期对实体经济影响可估,后续发展主要从外需转弱再传递到内需。在当前中国政府将“稳就业”放在“六稳”工作首位,更大力度实施就业优先政策的背景下,我们预计中国绝大部分企业和居民仍能保持正常经营和工作,不至于引起全民收入预期大幅下降和大幅抑制消费。最终体现在消费(尤其是汽车消费)的影响,我们认为可能接近亚洲金融危机时期的日本。

海外疫情对汽车产业链影响:进口端存在断供风险,出口端冲击较小

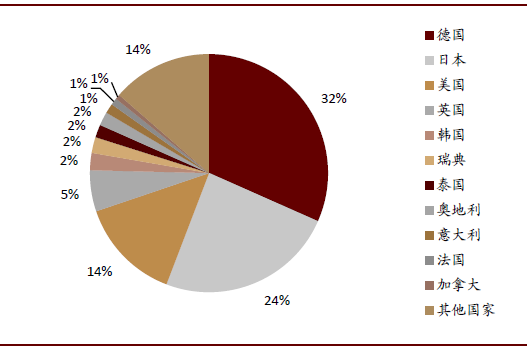

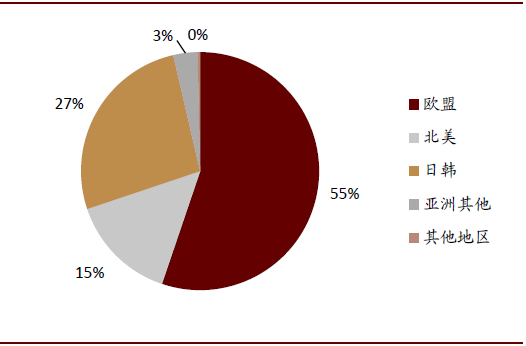

汽车供应链具备链条深,范围广,透明度低的特点,且本次疫情影响较大的欧盟、美国均是中国进口零部件最重要的来源国,后续供应链断裂风险正在累积。

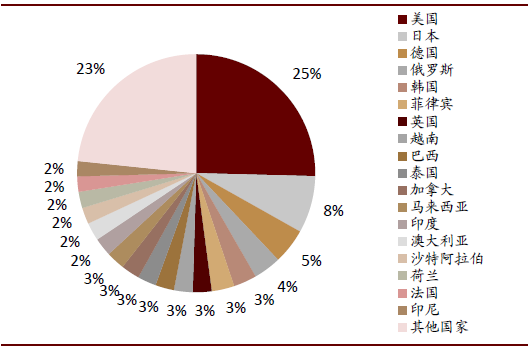

图表: 中国进口车辆及其零附件(铁道车辆除外)来源国占比,2019年1-11月

资料来源:海关总署,中金公司研究部

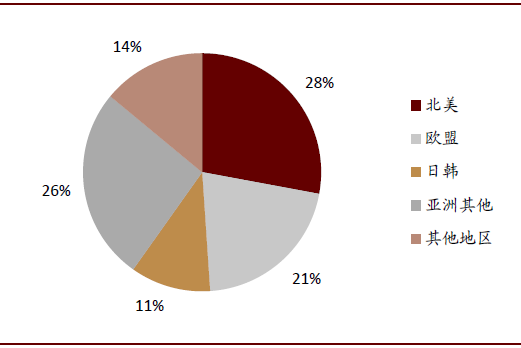

图表: 中国进口车辆及其零附件(铁道车辆除外)来源地区占比,2019年1-11月

资料来源:海关总署,中金公司研究部

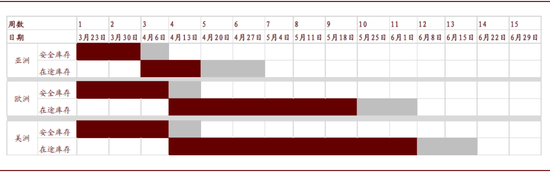

主机厂库存可分为在手安全库存和在途库存两部分,在零部件供应商停产的情况下,仍可以支持主机厂进行一段时间的生产。我们对来自不同地区零部件的库存支持水平进行梳理。分地区看,由于日韩、东南亚等亚洲地区的零部件供应商到中国的交付周期(Lead Time)较短,安全库存水平设置在2-3周,在途库存一般为3-4周。而来自欧洲、美洲的零部件由于交付周期长,安全库存设置较高;同时,在途库存可以分别达到8周和10周左右。

3月中旬起,法国、德国、美国和马来西亚、泰国等零部件生产国陆续实施“封城”措施,汽车相关制造企业陆续停产。我们以3月23日为起始周计算,预计原产于亚洲的零部件库存可支持到四月下旬,欧洲零部件可支持到五月底,美洲零部件则支持到六月。需要说明的是,这是基于标准情况的推演,单个零部件的提前短缺也会造成相关车型的停产/调产。但我们预计,在上述日期前,不会发生大规模的停产情况。

图表: 不同来源地零部件库存支持水平

注:灰色表示库存水平可能低于一周

资料来源:中金公司研究部

往前看,我们认为全球汽车产业链的恢复时间是供应链风险缓解的最主要影响因素。我们对不同产业链恢复时间带来的供应链风险进行分析。我们预计,若产业链在四月中旬恢复,即3周后,海外疫情对国内汽车厂商生产的影响将很低,仅东南亚部分半导体材料存在短缺风险;若产业链在四月底恢复,即5周后,影响依然较小,主要需观察亚洲供应链是否发生停产;若产业链在五月中旬前恢复,即8周后,原产于欧洲的零部件将有短缺风险;若产业链在六月及以后恢复,即11周之后,对国内汽车产业会造成较大影响。

图表: 产业链恢复时间和对应风险评估

资料来源:中金公司研究部

对于出口端,受疫情影响,我们认为零部件外需短期存在断档风险,若全年外需下滑10%-20%,预计对国内行业产值影响在1%-2%,比例较低,对零部件行业整体的冲击较小。

图表: 2019年中国出口车辆及其零附件(铁道车辆除外)目的国占比

资料来源:海关总署,中金公司研究部

图表: 2019年中国出口车辆及其零附件(铁道车辆除外)目的地区占比

资料来源:海关总署,中金公司研究部

预测2020年中国乘用车销量下滑12.5%,行业利润敏感性较大

考虑到需求端下滑可能接近亚洲金融危机时期的日本,供给端或部分受限于全球产业链复工,我们预计今年国内乘用车销量降幅在12.5%左右,而海外市场(以美国市场为代表)的需求下滑幅度可能更大。

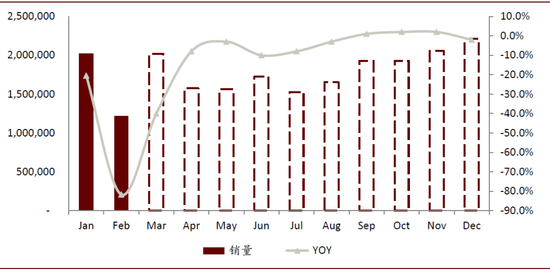

图表: 2020年国内乘用车月度销量图,虚线表示预测值

资料来源:中汽协,中金公司研究部

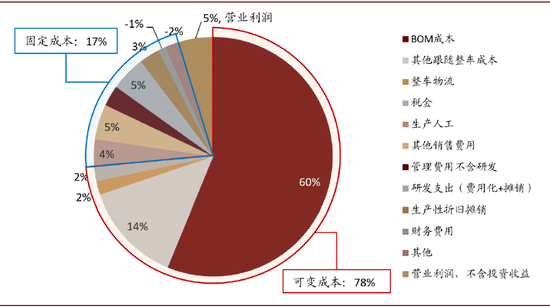

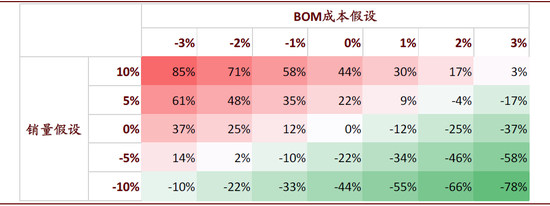

我们对单车成本进行拆分,预计可变/固定成本占整车售价78%/17%,并得到当前车企经营杠杆约为4.4倍,可见整车企业营业利润对销量敏感性较大。但由于营业利润率基数较低,成本控制对利润下滑有很好的对冲。

图表: 单车成本和营业利润构成拆解

资料来源:公司公告,中金公司研究部

图表: 乘用车企业营业利润敏感性测试

资料来源:中金公司研究部

本文来自中金点睛 ,版权归原作者所有。文章观点仅代表作者本人,不代表本站立场。若内容涉及投资建议,仅供参考切勿作为投资依据。(若存在内容、版权或其它问题,请联系:kf@51baogao.cn)